[toc]

資金繰りとは、資金残高の管理のこと

そもそも資金繰りとは、企業が自社の資金残高を管理することを意味します。資金が足りない状況になると、仕入れができない、製造できない、人を雇えないなどで、経営をさらに圧迫する恐れがあり、最悪の場合は倒産する可能性もあります。 資金繰りはそういった事態に陥らないために行います。資金が足りなくなってから資金繰りを考えても手遅れとなってしまうため、日頃から資金が不足しないように管理することに加えて、万が一に備えて対策を立てておくことが重要です。資金と利益の違い

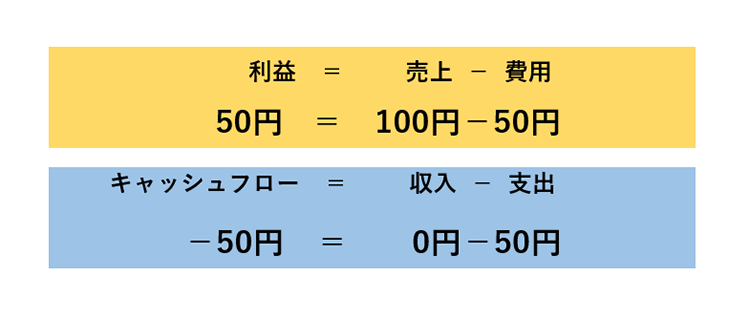

「資金」とは、会社を運用するために使用できる現金や預金残高などの「手元にあるお金」を指します。売上が多くあったとしても、その支払いがまだ行われていないのであれば資金にはなりません。そのため、会社が利益を上げていても資金が不足している、という状態になることもあります。 次に「利益」とは、一言でいうと、会計上の「儲け」です。利益は以下の式で求めることができます。利益 = 収益-費用

収益とは、会社が事業などの活動によって得たお金のことで、その多くは売上金です。一方の費用とは、給料や家賃、仕入れ代金など、事業活動に伴い出ていくお金です。事業によって得た全てのお金から、出ていったお金を除いたものが利益となります。

売上代金の未回収額が多ければ、手元に残る資金が少ない状態になっていきます。逆に売上代金を回収し利益があれば、新しい商品を企画する、広告を出す、人を雇い入れる、など事業を継続するために使う資金が増えるということになります。

キャッシュフローと利益の違い

「キャッシュフロー」とは、「キャッシュ」つまり手元の現金や銀行に預けているお金の「フロー」、流れのことをいいます。キャッシュフローは以下の計算式で計算できます。キャッシュフロー = 収入–支出

売上があった時点で会計上は「売上」として計上されますが、近年多くの企業では、売上から売上代金の回収までには時差があります。キャッシュフローはその時差を考慮し、実際のお金のやり取りが発生した時点で計算されます。

例えば、商品を納品した月の月末に請求書を発行し、翌月末に売上代金が支払われるという場合、月末時点で仕入れ代金は先に払っていれば、利益としては黒字ですが、キャッシュフローとしては売上代金が入ってきていないので赤字です。

このように、会計上の利益とキャッシュフローは必ずしも一致するものではありません。

このように、会計上の利益とキャッシュフローは必ずしも一致するものではありません。

資金繰りの改善のためにチェックした6つのポイント

資金繰りの状態を良くするためにはどのような手段があるでしょうか。資金繰り改善の6つのポイントを紹介します。 今すぐ資金繰りの改善が急務で、より即効性が高い方法が知りたい方は、以下の記事を参考にしてください。 経営不振に悩む経営者が実践すべき、資金繰りを安定させる15の方法ポイント1. 手元資金を知る

まずは、自社にどれくらいの資金があるのか把握することが大切です。また、毎月入ってくるお金、出て行くお金についても把握しておきましょう。これらはいってみればお金の流れを知るということです。 一見すると当たり前のことのように思えますが、意外とこれを把握できていないケースも存在します。そういった状況だと、無駄なお金を使っていることに気づかない、削減できる経費の存在を知らない、適切な設備投資のタイミングがわかっていない、といった事態に陥る可能性があります。 お金の流れを把握するためには、複数の預金口座を作ることがおすすめです。 口座はそれぞれ、- 売上を預け入れるもの

- 企業の運転資金を預け入れるもの

- 緊急時に備えた資金を預け入れるもの

- 将来に備えた資金を預け入れるもの

ポイント2. 資産を資金化する

企業における資金は、現金や当座預金だけではありません。例えば、売掛債権や未請求のお金があれば、それを回収することで資金を得ることができます。 また、売れる見込みがないのに抱えている在庫があれば、無駄に在庫管理のお金がかかることになるため、それを手放せば資金が浮くことになります。同様に慣習でずっと所有しているものの特に使用していない固定資産があれば、売却することで資金化することができます。 売掛債権や未請求のお金に関しては、回収のルールを決めることで未回収のリスクを回避することができるでしょう。また、定期的に資産の確認を行い、不要なものがあれば手放す、売却するなどすれば資産が資金へと変わります。 眠っている資産を抱えている状態は、企業として無駄とも言えます。ぜひ一度確認してみてください。ポイント3. 銀行と交渉する

資金調達のメジャーな方法である、銀行からの融資を受けることで資金に余裕を持たせることができます。 融資を受けることによって金利負担が発生することや、設立直後の会社は融資が受けられないなどのデメリットもありますが、きちんとした事業契約を立てるなどすれば融資を受けるチャンスは十分あります。 融資を申し込む場合、事業計画をしっかりと作り、資金繰り表なども必要に応じて提出できるようにしておき、銀行に「この会社なら安心してお金を融資できる」と信じてもらうことが重要です。 自社の状況や資金繰り状況がわかっていないのに融資を申し込むと、断られる可能性も高いですが、しっかりと準備をすれば融資を受けられる可能性は高まるので、自社の状況をしっかりと把握しておくことが大切になります。ポイント4. 補助金や助成金、出資を受けてみる

自治体や各種団体の行う補助金や助成金が利用できるケースもあるので、それに申請するというのも方法の1つです。例えば「中小企業基盤整備機構」では、- 地域中小企業応援ファンド(スタート・アップ応援型)

- 設備投資向け融資

ポイント5. 費用の見直しをする

売上を増やして資金に余裕を持たせるのと同時に、無駄な費用の見直しに取り組むことが重要です。売上は毎月変動するものなので、コントロールするのは難しいですが、固定費などの経費は比較的コントロールしやすいものです。 そのため必要以上に購入しているものや、使っていないのにお金を支払っているもの、その他削減できる費用があれば積極的に見直しましょう。 ただし固定費の削減は、仕事が円滑に進まなくなる恐れがあるほか、社員のモチベーションが下がることもあるので、費用の見直しを検討する際は慎重に行いましょう。 また固定費の見直しが難しいようなら、業務の効率化を図り、無駄な残業代を減らすことで経費を圧縮することもできます。 いずれにしても、企業として無駄なお金がないか?無駄なお金があるならどこに使っているのか一度確認してみることをおすすめします。ポイント6. 資金繰り表を作成してみる

先ほど紹介した資金繰り表を作っていないのであれば、まず資金繰り表を作るようにしましょう。毎月どれくらいの売上があるのか、どれくらいの支出があるのかといった、基本的な資金繰りの状況をきちんと把握することができます。 資金繰り表は、単純に会社のお金の状況がわかるだけでなく、将来の予測にも活用することができます。また、継続して作成することで予測が正しかったのかどうか、赤字になっている月は何が悪かったのかといった点も把握することが可能です。 そして、資金繰り表は銀行に融資を依頼する際の資料にもなるため、万が一の備えのためにも作っておくことが重要です。資金状況を把握し、適切な資金繰りを行うためにも資金繰り表を作ることをおすすめします。資金繰り表でチェックするべき4つのポイント

資金繰り表とは、将来の収入と支出をまとめ、現金や預金の動きを管理するための表です。ここではこの資金繰り表を見る際に必ずチェックすべき4つのポイントについて解説します。 会社にとっては内部資料となるものなので公に出回ることはありません。しかし、表を確認することで、資金が足りるのか余裕がないのかなど、今後の資金の動きを予測することができるため、企業にとっては重要なものとなります。ポイント1. 内容に過不足がないかを確認する

資金繰り表を見る際には、大きく分けて以下の3つから構成されているので、不足している部分がないか確認します。- 経常収支

- 経常外収支

- 財務収支